ツナギは知性のあらわれ

2021年10月31日

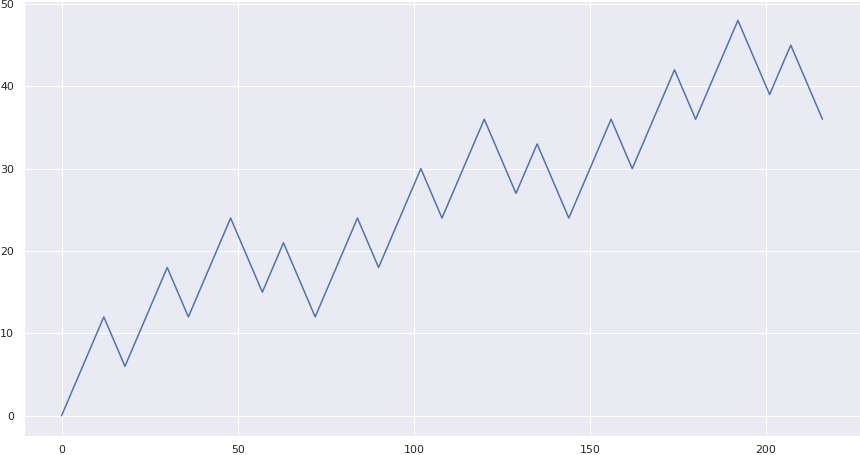

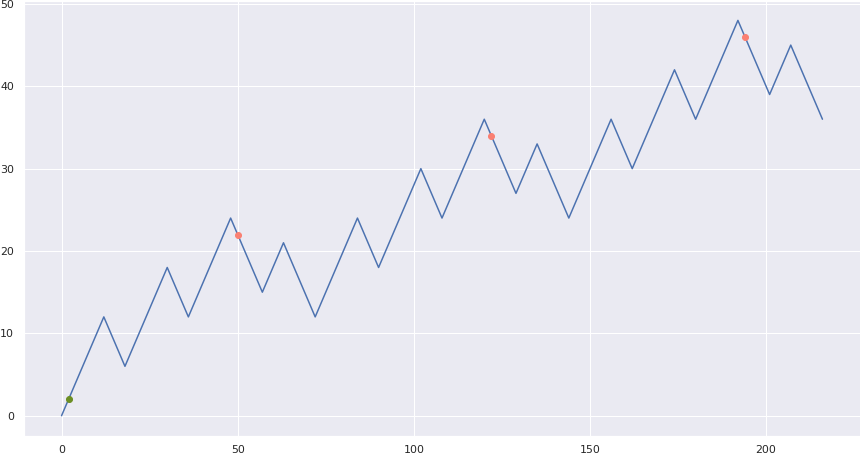

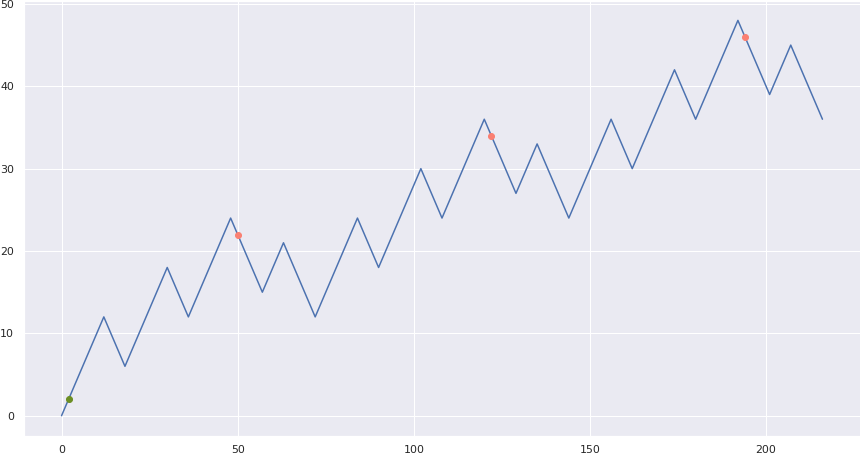

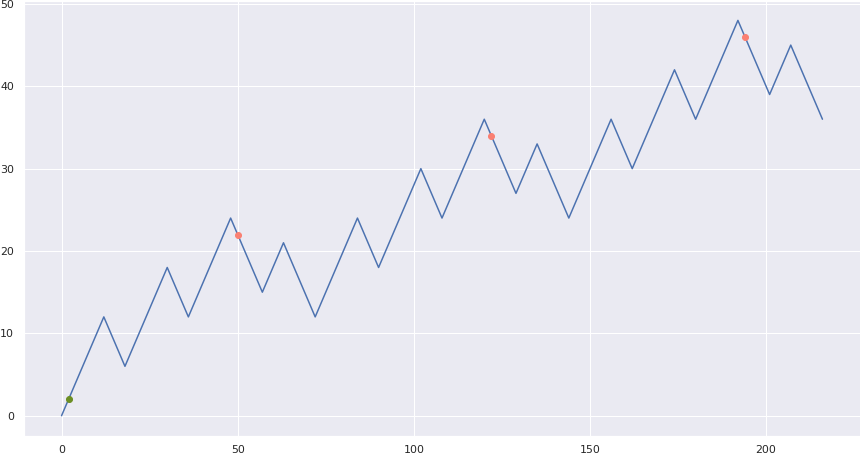

典型的なZIGZAG

相場は直線的な動きを永遠に続けることは無く、必ずZIGZAGを描きます。 このZIGZAGにもパターンがあって、上昇時の典型的なパターンをpythonを使って描写してみました。

import numpy as np

import matplotlib.pyplot as plt

import seaborn as sns

sns.set()

price =[]

trend = 12

pb = 6

cp = 0

for i in range(3):

### TREND

for i in range(trend):

cp = cp + 1

price.append(cp)

for i in range(pb):

cp = cp -1

price.append(cp)

for i in range(trend):

cp = cp + 1

price.append(cp)

for i in range(pb):

cp = cp -1

price.append(cp)

for i in range(trend):

cp = cp + 1

price.append(cp)

### RETRACEMENT

for i in range(int(pb * 1.5)):

cp = cp - 1

price.append(cp)

for i in range(pb):

cp = cp + 1

price.append(cp)

for i in range(int(pb * 1.5)):

cp = cp - 1

price.append(cp)

time = np.arange(0, len(price))

plt.figure(figsize=(15, 8))

plt.plot(time, price)

plt.show()

「上昇➡調整➡上昇➡調整➡上昇」の5波で一区切りとなり、1つの上昇波動を作り出す。今度はその上昇波動に対する3波動の調整が入る。 これを3セット組み合わせることで更に大きな上昇波動を形成する。 調整は全て半値押しとなるようにしました。

現実世界では見ることが不可能な完璧なZIGZAGを眺めらなら、珈琲タイムをお楽しみください。

トレード

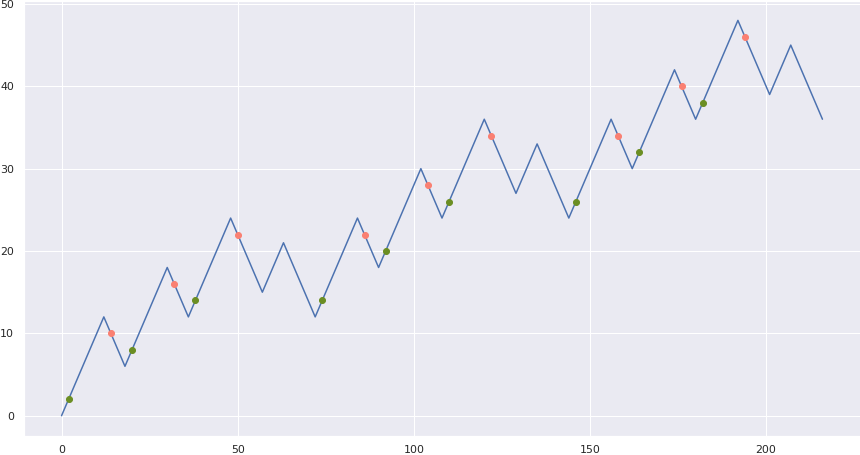

この完璧なZIGZAGを利益に変えるには、どのようなトレードをすれば良いでしょうか。 このチャートには小中大の3つの波があります。売買のやり方は色々と考えられますが、この3種の波に乗ることを考えてみます。

天底を当て続けるのは不可能なので、頂点から2ポイントのところでアクションを取れると仮定します。 そして、狙うのは「上昇波動(トレンド波)」のみとします。

小

最小の波は12ポイントの値幅にしてあります。少し上昇したところでエントリーし、少し下落したところでイグジットしたとすると、1回のトレードで得られる利益は8ポイントです。そういったトレードが9回ありますから、

8ポイント x 9回 = 72ポイント

合計72ポイントとなります。

中

小さな5波動によって構成される上昇波動を狙うとすると、このようになります。 1つの上昇波動は6+6+12=24となりますので、1回の利益トレードで得られる利益は20ポイントです。このようなトレードが3回ありますから、

20ポイント x 3回 = 60ポイント

合計60ポイントになります。延べ建て玉数は、小が9で、中は3です。公平を期すために建玉数を小に合わせると、1回のトレードで3枚買い建てすることになり、

20ポイント x 3枚 x 3回 = 180ポイント

と見ることもできます。

大

中の波動5つによって構成される大きな上昇波動を狙うとすると、このようになります。一連の大きな上昇波動は12+12+24=48の値幅があります。 トレード回数は1回ですが44ポイントの利益となります。

述べ建玉数は1枚なので、これも小に合わせると、

44ポイント x 9枚 x 1回 = 396ポイント

396ポイントになります。

比較

当たり前と言えば当たり前の結果ですが、サイズを大きくして、大きな波を取れれば、利益は大きくなります。 天底を捉えられないという前提に立てば、トレード回数が増えほど、ロスが増えることにもなります(この例で言えば、狙う波動の上下2ポイント)。

忘れてはならないのは、心理的な重圧です。大は小の9倍のポジションを取っています。 小の場合は負けトレードも受け入れやすいでしょう。 しかし、それが9倍のポジションともなれば、「負けられない」という心理に陥りやすくなるはずです。これはトレードにとっての天敵と言えます。

それだけでなく、

- リスクに晒されている時間が長い

- その分、急落を食らう可能性が高い(下への不安)

- 道中は常に直近高値を越える上昇が継続するかという不安を抱える(上への不安)

ということにもなり、下げに耐える必要のない小さな波を狙うトレード方法と比べると、そのプレッシャーは比較にならないほど大きくなります。

小さな波を狙う短期の売買は、これと逆です。ならば、

- リスクが小さいなら玉を大きくできる

- 効率の悪さを回転率でカバーする

というアプローチが可能となり、これには一理あると思っています。

ツナギ

「ツナギは知性のあらわれ」というイギリス生まれの相場格言があるらしいです。

ツナギ売買は、「相場で利益を得たい、しかし、危険は避けたい」という矛盾する欲望を達成するために発明されました。

相場技法上のツナギは、相場技術の終着点で、それこそ秘伝といえるものであるが、その理解の困難さのために一般投資家を寄せ付けない一面がある。

林輝太郎著『ツナギ売買の実践』にはこのような記述があります。この本はかなり古いものですがオススメです。 今、私が手にしている本は10年以上前に購入したもので、カバーが擦り切れてしまっています。

ツナギを現代風に言えば「ヘッジ」です。秘伝というだけあって奥が深く、一朝一夕に理解できるものではありません。 そもそも理解するものではないのかもしれません。理解ではなく、感じるものといったところでしょうか。

バリエーションが多く、一概に言えないのがツナギの特徴でもありますが、例えばこんな売買をします。

買い玉があったとして、上がったところで利益確定のために決済の売りを入れるのが普通の売買です。 ツナギ売買では、決済の売りの代わりに新規の売り玉を建てます。

具体的に言えば、0の地点で9枚の買い玉を持っていたとして、赤丸で分割で利食いしていくのではなく、新たに売り玉を建てるといった感じになります。 はっきりいって意図が読めません。

トレードスタイル

上で小中大の波を捉えるトレードを考えてみましたが、それらは全て、一括エントリー、一括イグジットでのトレードです。 この視点で言えば、トレードには4種類あることになります。

| エントリー | イグジット | |

| ① | 一括 | 一括 |

| ② | 一括 | 分割 |

| ③ | 分割 | 一括 |

| ④ | 分割 | 分割 |

分割売買をするに人にとって、一括でエントリーやイグジットをするは「当てもの」をしている様に見えます。 分割派のトレーダーは、「買いの平均を下げる」ことと「売りの平均を上げる」ことを常に考えています。

ツナギは基本的に④のスタンスです。なので、普通の売買とツナギ売買を比較するなら、分割売買とツナギを比べるのが良いかと思います。

大きな波を捉える

上で確認したように、緑丸で9枚買い建てて、赤丸で9枚の決済を行うと396ポイントの利益でした。

ツナギの検討をする前に分割での売買を確認しておきます。 話をシンプルにするためにエントリーは一括とします。緑丸の時点で9枚の買い建て、その後、赤丸で3枚ずつ決済していきます。

| アクション | ポジション | 確定損益 | |

| ① | 9枚買い | 9枚 | |

| ② | 3枚決済売り | 6枚 | 20 x 3 = 60 |

| ③ | 3枚決済売り | 3枚 | 32 x 3 = 96 |

| ④ | 3枚決済売り | 0枚 | 44 x 3 = 132 |

この場合の利益は、60+96+132=288ポイントです。全ての玉を引っ張って一括で決済した場合の396ポイントと比べると108ポイント少なくなります。

均等に分割しないといけないわけではなく、例えば、1-3-5では、

| アクション | ポジション | 確定損益 | |

| ① | 9枚買い | 9枚 | |

| ② | 1枚決済売り | 8枚 | 20 x 1 = 20 |

| ③ | 3枚決済売り | 5枚 | 32 x 3 = 96 |

| ④ | 5枚決済売り | 0枚 | 44 x 5 = 220 |

となり、この場合の利益は、20+96+220=336ポイントです。 上昇への確信が強いからこそできる売買であり、一括で決済した場合の396ポイントと比べると、68ポイントのマイナスで済みます。

当然、実際の相場ではその後の動きは分かりません。理想形ZIGZAGのような動きになるなら、分割などせず赤丸の地点までホールドしておくのが最も大きな利益となります。

そうなるか分からないから分割でポジションを減らし、リスクを減らそうとするわけです。 一部を手仕舞いすることで、残りの玉を引っ張るための心理的な余裕を作り出すという側面もあります。

ツナギ売り

いよいよツナギです。アクションを起こす場所は同じとします。ただし、赤丸の地点で新規の売りを立てます。 均等に3枚ずつ売り玉を建てるケースを考えます。決済は行わないので、含み損益の計算です。

| 価格 | アクション | 買い玉 | 売り玉 | |

| ① | 2 | 9枚新規買い | 9 | 0 |

| ② | 22 | 3枚新規売り | 9 | 3 |

| ③ | 34 | 3枚新規売り | 9 | 6 |

| ④ | 46 | 3枚新規売り | 9 | 9 |

④の時点での買い玉の含み益は396ポイントです。

| 売り建て価格 | 含み損益 | |

| ② | 22 | (22 - 46) x 3 = -72 |

| ③ | 34 | (34 - 46) x 3 = -36 |

| ④ | 46 | (46 - 46) x 3 = 0 |

売り玉の含み損益はマイナス108ポイント。買い玉と合計すると288ポイントの利益です。 つまり、同じ場所で分割決済した時と同じ損益になります。

④の段階で、買い玉8枚に対して売り玉も同数の8枚になっています。 「ツナギ終わり」となり、完全にヘッジされた状態です。

つまり、これ以降に価格が動いても含み損益に変化は起きません。 これも分割での決済を終えて、最終的にノーポジとなった状態と同じです。

分割と同じ?

損益も状況も同じです。それでもこんな売買をする人がいるのです。そして、秘伝扱いもされています。 そこには必ず理由があるはずです。

オプションの「Covered Call」などと合わせて考えてみるのも面白いかもしれません。 心理面の影響に注目してください。 今回はここまで。