2021年6月20日

Long/Shortの判断

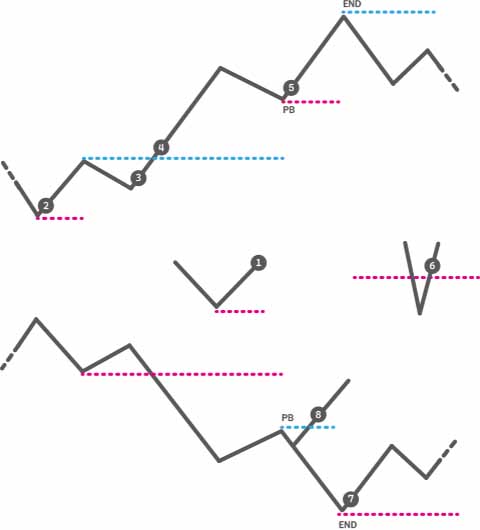

まず、相場を「サイクル インジケーター」により、10種に分類する。それぞれの状況で検討するエントリー方向は以下の通り。

| # | 状態 | Long | Short |

| 1 | 上昇波動 | 〇 | |

| 2 | 下降波動 | 〇 | |

| 3 | TM(上) Setup | 〇 | |

| 4 | TM(上) | 〇 | |

| 5 | TM(上) PB | △ | |

| 6 | TM(上) LA | 〇 | |

| 7 | TM(下) Setup | 〇 | |

| 8 | TM(下) | 〇 | |

| 9 | TM(下) PB | △ | |

| 10 | TM(下) LA | 〇 |

Longを検討

基本的には状態変化が起こった時がエントリーチャンスとなる。Longで入るのは以下のような変化が起こった時。

| # | 変化前 | 変化後 |

| 1 | 上昇波動 | 上昇波動(継続) |

| 2 | 下降波動 | 上昇波動 |

| 3 | 下降波動 | TM(上) Setup |

| 4 | TM(上) Setup | TM(上) |

| 5 | TM(上) PB | TM(上) LA |

| 6 | TM(下) | 上昇波動 = TM(下)カウンター |

| 7 | TM(下) LA | 上昇波動 |

| 8 | TM(下) LA | TM(上) |

6番の「TM(下)から上昇波動への変化」は、「下がダマシ」となっての巡行パターン。 Sを割る動きからはいつでも発生する可能性があり、売り方の損切が燃料となって瞬間的な動きが起こるが、それがトレンドの変化に繋がるかは状況次第。

Shortを検討

Shortを検討すべきパターン変化はLongの場合の真逆。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 下降波動(継続) |

| 2 | 上昇波動 | 下降波動 |

| 3 | 上昇波動 | TM(下) Setup |

| 4 | TM(下) Setup | TM(下) |

| 5 | TM(下) PB | TM(下) LA |

| 6 | TM(上) | 下降波動 = TM(上)カウンター |

| 7 | TM(上) LA | 下降波動 |

| 8 | TM(上) LA | TM(下) |

マルチタイムフレーム

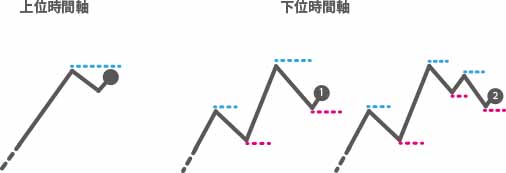

Longを検討すべきパターンは4種類。

これらに至る経路までも考慮に入れると8パターンとなる(上述)。 上位と下位の2つの時間軸で考えた場合、2つの時間軸で判断が合致した時がエントリーのチャンスとなる。

8パターンの組み合わせである64パターンがLongとShortそれぞれに生まれることになるが、 現実的には成立が難し組み合わせがあり、数は64より少なくなる。

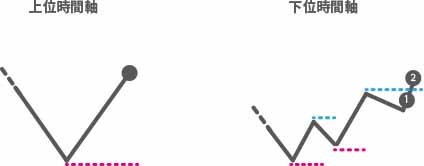

上昇波動 ➡ 上昇波動(継続)

上位時間軸の「上昇波動」に対し、下位の時間軸でどういった動きがあればLongで入ることができるのか。

1波狙い

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上) Setup |

| 2 | TM(上) Setup | TM(上) |

上位時間軸にはまだ上昇の余地があるが、下位の時間軸では一旦止まるところ。調整入りを否定し、そのまま上昇を続けるケース。

下位の時間軸は、Rが出現して下降波動入り。通常であればMAが陰転する場面である。 MAの陰転否定で「強い」と判断してLongで入る(①)。

MAの陰転否後の状態は「TM(上)Setup」となる。SetupからRをブレイク(高値更新)して、TM(上)に発展したのを確認してLongで入る(②)。

3波狙い

| # | 変化前 | 変化後 |

| 1 | 下降波動(上昇2波) | 上昇波動(上昇3波) |

もっとも基本的なパターン。 上位時間軸にはまだ上昇の余地があるが、下位の時間軸では一旦調整入り、S出現で上昇を再開した。

上位時間軸の上昇波を形成する下位時間軸の上昇3波の始まり。直近高値を更新することを見込んでLongで入る。

1波と2波のバランスにより、ダブルボトムの形状になったりも。 この場合、上位時間軸と下位時間軸のSダブルとなり強い支持線となるが、同時にTM(下W)にも繋がる可能性が出てくるので注意が必要。

上位時間軸のSの価格が半値押しなどプラスアルファの意味を持ち、 そこで流れを変えられずに再度Sを目指すなら、下ブレイクを狙っていると考えた方が良いだろう。

| # | 変化前 | 変化後 |

| 1 | 下降波動(上昇2波 - ヨコヨコ) | TM(上) Setup |

| 2 | TM(上) Setup(上昇2波 - ヨコヨコ) | TM(上) |

上位時間軸にはまだ上昇の余地があるが、下位の時間軸では一旦止まるところ。深い押しとはならず、「時間の調整」を経て上昇を再開するケース。

下位の時間軸は、Rが出現して下降波動入り。 通常であればMAが陰転する場面である。MAの陰転を否定するもRをブレイクすることもない状態が続く。

上昇ヨコヨコは上ブレイクを狙うのが定石。包み足(上)で下を再度否定する動きは、上昇再開のシグナルとなる。 下の否定を伴わない動き出し(Rブレイク)は叩かれやすいので、ブレイクの足の続伸で入る方がベター。

| # | 変化前 | 変化後 |

| 1 | TM(上) PB | TM(上) LA |

上位時間軸の上昇波を形成する下位時間軸の1波がTM(上)となって大きく伸びたケース。 高値と安値を切り下げる「下降のZIGZAG」から、いきなり高値を切り上げて、「転換のZIGZAG」の形成を目指すときなどに現れる。

下位時間軸のTM(上)のPB完了を待って、ラストアタックで高値更新を目指す動きを狙う。

| # | 変化前 | 変化後 |

| 1 | TM(下) LA | 上昇波動 |

| 2 | TM(下) LA | TM(上) |

上位時間軸のS出現から反発できずに、再度Sを試す流れ。 上位時間軸のMA陽転否定の動きの後ならば、状況判断は「TM(下)Setup」になるので、このケースではまだMAを試せていないケース。 上位時間軸のSを試し、ここから上昇に転じることができれば、ダブルボトム形成とになる。

上位時間軸を「上昇波動」と判断するには、価格がSの上に位置していないといけない。したがって、Longで入れるのはSの上。

下位時間軸の5波動でも、上位時間軸の安値を更新できていない。 もしくは、更新幅が極めて小さいなら、下位時間軸でTM(下)の発生となっても弱いとは言えない。

上位時間軸において安値更新ができておらず、更に下位時間軸においてもTM(下)ラストアタックで安値更新に失敗していると、 大きな上昇につながる期待度は増す。

①は調整の限界である5波動からのトレンド再開。②はABCパターンに相当する。

5波動狙い

| # | 変化前 | 変化後 |

| 1 | 下降波動(上昇4波) | 上昇波動(上昇5波) |

上昇波と下降波の繰り返して高値安値を切り上げたケース。 続く5波でも高値の切り上げが継続すると考えた場合、下位時間軸が上昇波動に転じたタイミングで仕掛ける。

調整波である場合、ABCパターンで既に下降を再開している可能性がある。 下位時間軸の

- TM(下) Setup

- TM(下)

- 高値未更新でのR出現

に備える。

| # | 変化前 | 変化後 |

| 1 | 下降波動(上昇4波 - ヨコヨコ) | TM(上) Setup |

| 2 | TM(上) Setup(上昇4波 - ヨコヨコ) | TM(上) |

3波が続伸してTM(上)に発展する流れ。「時間の調整」から上昇5波が発生とも言える。 上位時間軸にはまだ上昇余地があるなら、下位時間軸の「上昇ヨコヨコ」は上昇再開を狙う。

下降に対する「ABCの調整」から下降を再開している可能性もある。 その場合、上昇4波ではなく下降1波になる。 もし下降1波なのであれば、下がらないのはおかしい。下げずに価格が高い位置を保っていることから、「強い」と判断する。

| # | 変化前 | 変化後 |

| 1 | TM(上) PB | TM(上) LA |

上位時間軸の上昇波を形成する下位時間軸の3波がTM(上)となって大きく伸びたケース。

調整の動きはPBとなり、PB完了からラストアタックで高値を更新する動きを狙う。

| # | 変化前 | 変化後 |

| 1 | TM(下) LA | 上昇波動 |

| 2 | TM(下) LA | TM(上) |

下位時間軸の上昇3波から深い調整が入ったケース。 下位時間軸で2プッシュが発生すれば、上位時間軸のMAを試していることがほとんど。 そこから、下位時間軸でTM(下)となれば、上位時間軸のMAが陽転を維持することはなかなかに難しい。 上位時間軸は「TM(下)Setup」となるので、この組み合わせが発生することは稀。

下位時間軸の3波もしくは5波で形成した安値が、上昇幅の50%より上を維持しているなら買いを考える。 ①は調整の限界である5波動からのトレンド再開。②はABCパターンに相当する。

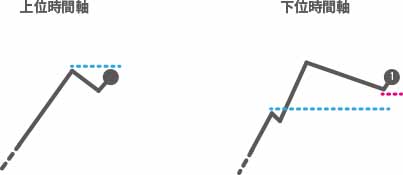

下降波動 ➡ 上昇波動

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動(上昇1波) |

| 2 | 下降波動(上昇2波) | 上昇波動(上昇3波) |

上位時間軸と下位時間軸の「下降の限界」が重なるパターン。 先にSが出現するのは下位時間軸となり、それが上位時間軸に波及(Sのダブル)するのを想定して仕掛ける(①)。

下位時間軸の「転換のZIGZAG」を狙うのが②のタイプ。下位時間軸で2プッシュが成功すれば、上位時間軸でS出現となることがほとんど。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸の「下降の限界」もしくはそれに近い状態で、まず下位時間軸でSが出現する。 続いて、R出現からTM(上)に発展することで、上位時間軸のS出現に繋がる流れ。

| # | 変化前 | 変化後 |

| 1 | TM(上)PB | TM(上)LA |

上位時間軸が「下降の限界」を迎える前に、先に下位時間軸のTM(上)が発生したパターン。 反発はあったが上位と下位の時間軸がかみ合わなかった時に発生する。

下位時間軸のTM(上)で仕掛けても良いが、上位時間軸とかみ合っていないので、無理は禁物。 MAの陰転させる動きへの警戒を怠ってはいけない。

| # | 変化前 | 変化後 |

| 1 | TM(下)LA | 上昇波動 |

| 2 | TM(下)LA | TM(上) |

上位時間軸の「下降の限界」において、下位時間軸でもTM(下)のラストアタックで下降が一区切りとなる局面。 売り物出尽くしでの反発に備える。

上位時間軸のS出現には至っていないはずなので、この段階で買い出動をするには更なる理由付けが必要。 下位時間軸の更に下位の時間軸との兼ね合いや、重要な意味を持つ価格タッチで反転の可能性が高いなど。

下降波動 ➡ TM(上) Setup

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動 |

| 2 | 下降波動(C) | 上昇波動 |

上位時間軸のMA陰転否定と、下位時間軸のS出現が重なるパターン。上位時間軸のMAと下位時間軸のSが重なるとも表現できる。 下位時間軸の下降波動で上位時間軸のMAを陰転できなかったことで、「時間の調整」としての意味合いも含む。

上位時間軸のRを出現から下降波動への変化は上昇波動を経ている。つまり、下位時間軸では複数波動による上昇波を形成してきたはずである。 複数波動による上昇に対する浅い調整から上昇を再開を狙う。

- 5波もしくはエクステンションしての7波

- ABCの調整からの上昇再開

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸と下位時間軸のRダブルの発生パターン。 上位時間軸のMAを試す流れになって、下位時間軸が高い位置を保つことはできないので、「上昇ヨコヨコ」の流れのみで発生する。

Rダブルは強い抵抗となる。下がるのが普通の局面で下がらないのは「強い」と判断する。

上昇ヨコヨコは上ブレイクを狙うのが定石。包み足(上)で下を再度否定する動きは、上昇再開のシグナルとなる。 下の否定を伴わない動き出し(Rブレイク)は叩かれやすいので、ブレイクの足の続伸で入る方がベター。

| # | 変化前 | 変化後 |

| 1 | TM(上)PB | TM(上)LA |

下位時間軸のTM(上)が、上位時間軸の「上昇の限界」により、PB入りしたパターン。 PB完了から上昇再開を狙う局面で、上位時間軸のMA陰転否定も重なり、高値更新の動きを狙う。

| # | 変化前 | 変化後 |

| 1 | TM(下)LA | 上昇波動 |

| 2 | TM(下)LA | TM(上) |

先に下位時間軸のRが出現し、遅れて上位時間軸のRが出現するパターン。 上位時間軸も「上昇の限界」となったことで、調整の動きが継続する。 下位時間軸のTM(下)は、流れ上のもので、トレンドを形成するパワーは無い。

2or3プッシュで上位間軸のMAを陰転できないのは強さの証。上位と下位の時間軸が「上」で揃ったタイミングで仕掛ける。

TM(上) Setup ➡ TM(上)

| # | 変化前 | 変化後 |

| 1 | 上昇波動 | 上昇波動(継続) |

上位時間軸のR出現からMAの陰転を否定して、高値更新を目指す動きが確認された。 下位時間軸は「上昇波動」にあり、まだ上昇の余地を残している。

下位時間軸でしっかりと状況を整えて上を目指そうという動き。上位時間軸のRをブレイクを買う。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動 |

上位時間軸は、Rのブレイクを果たし、TM(上)のトライ中。下位時間軸でRが出現し、上位時間軸のTM(上)に待ったがかかった形。 ここからRを割ってしまうと、TM(上)カウンターとなり、売り方の反撃を受けてしまう。

上位時間軸のRの上を維持し、また、ロールリバーサルしたRが支持線として機能すること確認する。 下位時間軸でSが出現し、上位と下位が「上」で揃ったタイミングで仕掛ける。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸は、Rのブレイクを果たし、TM(上)トライ中。下位時間軸でRが出現し、上位時間軸のTM(上)に待ったがかかった形。 ここからRを割ってしまうと、TM(上)カウンターとなり、売り方の反撃を受けてしまう。

TMの初動(SRをブレイクする動き)は叩かれやすい。下位時間軸のRの援護もあって売りが入るが、下位時間軸のMA陰転は否定される。 また、ブレイクされたRが役割を変えてSとして機能する。これを強いと見て、TM(上W)の発生を見込んで仕掛ける。

| # | 変化前 | 変化後 |

| 1 | TM(上)PB | TM(上)LA |

下位時間軸のTM(上)で上位間軸のRブレイクを果たすパターン。下位時間軸のTM(上)が上位間軸に波及したとも言える。

下位時間軸は、TM(上)がPB入りし、ラストアタックを狙うのが定石となる場面。 下位時間軸の調整局面においても上位時間軸のRの上を価格が維持してるなら、上位時間軸のTM(上)も伸びる可能背は高い。

下位時間軸のPB完了から高値更新を狙うラストアタックを買う。 意味合いとしては上位時間軸のTM(上)を買っており、下位時間軸のLA終了後も「上目線」を維持することになる。

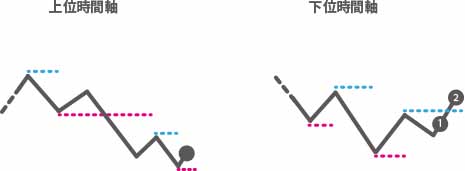

TM(上) PB ➡ TM(上) LA

上位時間軸のTM(上)PB中に、下位時間軸のTM(上)LAが発生しても調整不十分と判断するので、買いパターンからは除外される。 買いが可能となるのは、上位時間軸のMAが陽転してPBを否定した後となる。

| # | 変化前 | 変化後 |

| 1 | 上昇波動 | 上昇波動(継続) |

上位時間軸のTM(上)PB終盤において、一足先に下位時間軸が上昇波動となったパターン。 下位時間軸の上昇波動が続くと、上位時間軸のPB完了につながる。

下位時間軸の上昇波動にまだ上昇の余地があれば仕掛けても良い。 先走った下位時間軸の上昇波動が上位に波及するのなら、下位時間軸が上昇に転じたタイミングで仕掛けるのが理想的である。 しかし、それだと上位時間軸が「下」の状態で仕掛けることになる。

「手が合わない」と考えて見送るのもアリ。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動 |

上位時間軸のPBの限界において、下位時間軸が下降波動から上昇波動に転じるパターン。 下位時間軸の上昇波動が上位時間軸に波及し、Sのダブルにつながると見込んで買う。

上位時間軸の調整が1/3タッチと重なると仕掛けやすい。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸のTM(上)PBによる下降の流れが、下位時間軸のTM(上)により上昇に転じるパターン。 調整局面での「転換のZIGZAG」発生は、高値更新を目指す動きにつながる。

上位時間軸のPB終盤と言えども、高値安値を切り下げる動きが続いている内は、節目からの反発でもなければ買いづらい。 上位時間軸がPBの限界に達し、下位時間軸で「転換のZIGZAG」発生となれば、買える状況である。 上位時間軸はラストアタックに向かうと見込んで仕掛ける。

| # | 変化前 | 変化後 |

| 1 | TM(下)LA | 上昇波動 |

| 2 | TM(下)LA | TM(上) |

上位時間軸のTM(上)PBによる下降の流れが、下位時間軸のTM(下)につながったパターン。 このTM(下)は流れ上のものであり、弱さを表すものではない。引き続き買いを考える局面。

上位時間軸のPBを形成する下位時間軸の波動の形状でパターンは分岐する。①は調整の限界である5波動からの上昇再開を狙うもの。 ②はABCの調整からの上昇再開を狙うもの。

下位時間軸のSRが同価格帯で出現すると、SRを中心としたレンジ相場となりやすい。 膠着状態に陥ることがよくあるので、動き出しを狙うには更なる理由付けが欲しい。

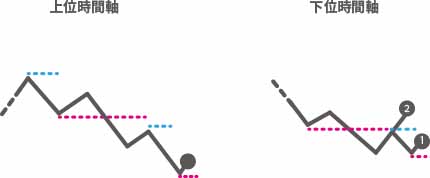

TM(下) LA ➡ 上昇波動

| # | 変化前 | 変化後 |

| 1 | 上昇波動 | 上昇波動(継続) |

上位時間軸のTM(下)LAが「限界に近い状況」で、下位時間軸が先に上昇波動となったパターン。 下位時間軸の上昇波にまだ上昇の余地があり、続伸により上位時間軸でもS(END)がダブルの形で出現するタイミングで仕掛ける。

上位時間軸が完全に上を向く前に仕掛けるので、安値には強い根拠が欲しい。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動 |

上位時間軸のTM(下)LAの「限界」において、下位時間軸でも下降の限界を迎えるパターン。 下位時間軸の上昇波動への転換が、大きな流れの反転に波及すると考えて仕掛ける。 Sダブルの買いとも言える。

上位時間軸が完全に上を向く前に仕掛けるので、安値には強い根拠が欲しい。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸のTM(下)LAの「限界」において、下位時間軸のTM(上)の発生が、下降の流れを変える切っ掛けとなるパターン。 上位時間軸の下降の限界を背景に、下位時間軸の「転換のZIGZAG」の発生を買う。

下位時間軸の2プッシュにより、まず上位時間軸のSが出現することになる。 ①の段階で既に上位時間軸のS出現が確定しているなら、下位時間軸のMA陰転否定は買いのサインとなる。

この状況は常に2つの見方ができる。

- 調整の限界である5波動から上昇が再開している

- 下降5波動に対する調整が進行中

どちらなのかは結果論となるので、他の様々な要因をもとに見込みを立てるしかない。

| # | 変化前 | 変化後 |

| 1 | TM(上) PB | TM(上) LA |

上位時間軸のTM(下)PBが、下位時間軸のTM(上)に発展したパターン。 TM(下)LAで安値更新に失敗により、流れが変わる。

上位時間軸では安値を切り上げる形で「転換のZIGZAG」の初動が発生。 下位時間軸のTM(上)LAで転換のZIGZAGの完成」を目指す動きを買う。

| # | 変化前 | 変化後 |

| 1 | TM(下)LA | 上昇波動 |

| 2 | TM(下)LA | TM(上) |

上位時間軸のLAが、下位時間軸のTM(下)に発展したパターン。 上位時間軸では5波動により下降の限界。更に下位時間軸でも下降の限界となり、反発の動きを狙う。

①は5-5からの反発を狙い。②は5-3からの反発を狙う。 上位下位ともに下を向いているので、更に下位の時間軸で明確な上への動きを確認して入りたい。

TM(下) LA ➡ TM(上)

上位時間軸が戻しの限界を突破する局面である。下位時間軸のTM(上)のPBやLAからの変化との組み合わせは、かみ合わないので除外する。

| # | 変化前 | 変化後 |

| 1 | 上昇波動 | 上昇波動(継続) |

上位時間軸のRがSと同価格帯に出現した場合、上位時間軸のTM(上)はトレンドの発生というよりレンジ上限を探っている可能性が高い。 下位時間軸の次の上昇波を待ち、買い出動するのはSの出現位置を見てからでも遅くない。

上位時間軸のABCの調整で形成した安値が、上昇に対する1/3に収まっているなら、非常に強いと言える。 その場合、一気に高値を更新してくる可能性があるので、下位時間軸の上昇波動に余地が残っているなら①で買いで入っても良いだろう。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | 上昇波動 |

まず、上位時間軸のS転じてRをブレイクする動きが発生する。 この動きはレンジ上限を探っている可能性が高く、強い動きとは言えないが、少なくともレンジの中心となるSRの上に位置取ったことになる。

下位時間軸はRが発生して下降波動入り。次のSの出現位置が重要で、上位時間軸のRの上ならば、レンジ相場を否定して高値を目指せる。

買い出動するかは、直近安値を基準として何波動目にあたるのか、上への動きが成功した時に直近高値を越えられそうな位置にいるのかなどで判断する。

| # | 変化前 | 変化後 |

| 1 | 下降波動 | TM(上)Setup |

| 2 | TM(上)Setup | TM(上) |

上位時間軸は安値更新を目指すラストアタックに失敗して、流れの転換を意味するTM(上)トライとなった。 その後、下位時間軸でR出現からMA陰転を否定する動きが発生し、直近最高値の更新を目指す。 調整終了から急上昇するときに発生しうるパターン。

抵抗となる価格を次々に抜いていくことになり、非常に強いと言える。 下位時間軸のR出現でも、上位時間軸のRの上を維持し、足場を固めてTM(上W)を目指す。 上位時間軸の動きが下位の時間軸に波及するタイプの値動き。

100パターン

買いパターンは、

- 上昇波動継続での変化(14種)

- 下降波動から上昇波動への変化(7種)

- 下降波動からTM(上)Setupへの変化(7種)

- TM(上)SetupからTM(上)への変化(5種)

- TM(上)PBからTM(上)LAへの変化(6種)

- TM(下)LAから上昇波動への変化(7種)

- TM(下)LAからTM(上)への変化(4種)

の計50。売りも50パターンあるので、合計100の相場パターンに対応できる。

随時更新し、内容を充実させていく予定。